Sản phẩm của Thiên Long trên thị trường quốc tế Ảnh: TLG

Làn sóng dịch chuyển sở hữu cũng đặt ra yêu cầu mới cho cả doanh nghiệp và cơ quan quản lý trong việc giám sát, đồng thời khai thác tốt hơn những cơ hội mà M&A mang lại cho nền kinh tế Việt Nam.

Bài toán tăng trưởng của thương hiệu Việt

Dữ liệu: Grant Thornton – Đồ họa: N.KH.

Thông tin cập nhật từ Tập đoàn Kokuyo (Nhật Bản), họ sẽ chi 27,6 tỉ yen (gần 4.700 tỉ đồng) để mua lại hơn 65% cổ phần của Tập đoàn Thiên Long (TLG). Đại diện phía Thiên Long cũng xác nhận thông tin thương vụ đang trong quá trình đàm phán, thống nhất và ký kết. Khi thương vụ hoàn tất, TLG sẽ trở thành công ty con của Kokuyo.

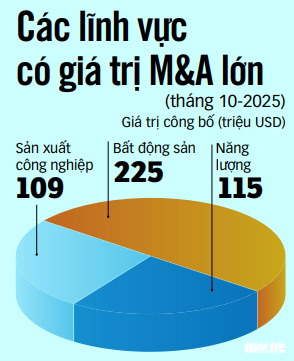

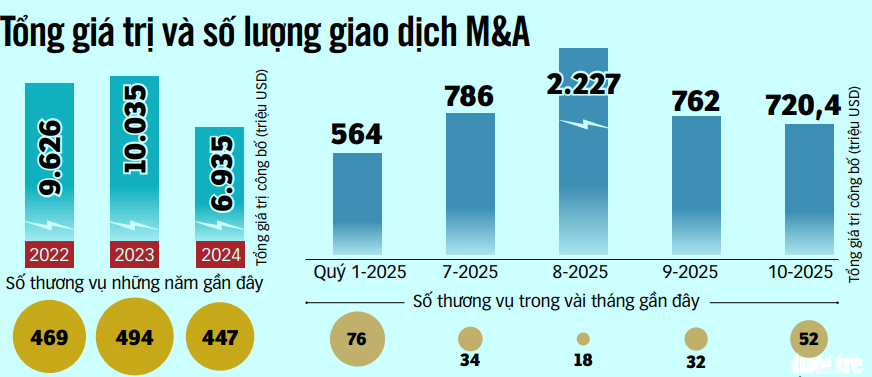

Theo báo cáo mới nhất của Công ty tư vấn Grant Thornton Việt Nam về hoạt động M&A, chỉ trong tháng 10-2025, thị trường ghi nhận 52 thương vụ M&A, đạt tổng giá trị công bố và ước tính khoảng 720,4 triệu USD.

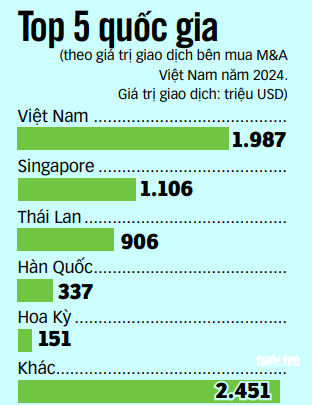

Tính chung 10 tháng đầu năm, thị trường ghi nhận hơn 5 tỉ USD đến từ hơn 200 thương vụ M&A. Trong đó có những thương vụ đáng chú ý như OCI Holdings (Hàn Quốc) mua 65% cổ phần của Elite Solar Power Wafer, hay Tập đoàn Sumitomo (Nhật Bản) đã hoàn tất thương vụ mua lại 49% cổ phần của CTCP Tư vấn và Phát triển điện Cửu Long…

Các chuyên gia nhận định sau giai đoạn trầm lắng, thị trường M&A đang hồi phục theo hướng ít giao dịch hơn nhưng các thương vụ có quy mô và tính chiến lược lớn hơn. Thay vì chỉ tập trung vào bất động sản, các nhà đầu tư ưu tiên mở rộng công nghệ, năng lực sản xuất và chuỗi cung ứng – những yếu tố then chốt cho cạnh tranh dài hạn.

Nhiều quỹ đầu tư và tập đoàn nước ngoài đẩy mạnh tìm kiếm cơ hội thâm nhập hoặc gia tăng sự hiện diện tại Việt Nam, trong bối cảnh định giá doanh nghiệp trở nên hấp dẫn và nhu cầu tái cấu trúc ngày càng rõ nét.

Như thương vụ M&A với Kokuyo được kỳ vọng mở ra cho Thiên Long cơ hội mở rộng thị trường quốc tế, với mạng lưới toàn cầu và hệ thống tiêu chuẩn chất lượng nghiêm ngặt của Kokuyo.

Thiên Long có thể dễ dàng đưa sản phẩm vào thị trường Nhật, châu Á và những thị trường vốn có yêu cầu cao và rào cản kỹ thuật phức tạp, nơi Kokuyo đã có chỗ đứng.

Đối với doanh nghiệp Việt, việc lựa chọn đối tác chiến lược, dù là nhà đầu tư ngoại, ngày càng được nhìn nhận như một giải pháp để duy trì tốc độ tăng trưởng, nâng cấp quản trị, mở rộng thị trường và tham gia sâu hơn chuỗi giá trị toàn cầu.

Thực tế từ năm 2025 TLG triển khai chiến lược “Glocalization”, tức chuyển mình thành doanh nghiệp quốc tế (global) dựa trên nền tảng vững chắc tại thị trường Việt Nam (local).

Dữ liệu: Grant Thornton – Đồ họa: N.KH.

Áp lực cạnh tranh và quy luật tái cấu trúc thị trường

Ông Nguyễn Thanh Tuấn – chuyên gia thương hiệu, Tổng giám đốc Công ty Sao Kim Branding – cho rằng việc các tập đoàn quốc tế mua lại những thương hiệu lớn của Việt Nam không còn là điều bất ngờ. Xu hướng này đã xuất hiện với nhiều doanh nghiệp mạnh trong nước thời gian gần đây. Theo đó, những doanh nghiệp sở hữu thương hiệu tốt, giá trị tài sản thương hiệu cao nhưng vẫn hoạt động chủ yếu ở thị trường nội địa, nằm trong tầm quan sát của các tập đoàn toàn cầu.

Việc nhà đầu tư Nhật muốn nắm quyền chi phối tại Thiên Long cho thấy thương hiệu Việt đã đủ hấp dẫn để thu hút dòng vốn ngoại.

Song ở chiều ngược lại, đây cũng là dấu hiệu cho thấy nhiều thương hiệu Việt khi đạt đến một quy mô nhất định thường gặp giới hạn tăng trưởng.

Trong bối cảnh công nghệ, thương mại và hành vi tiêu dùng thay đổi nhanh, nếu doanh nghiệp không kịp tái định vị, đổi mới và nâng cao năng lực mở rộng ra quốc tế, họ khó duy trì được tốc độ tăng trưởng.

Một bộ phận người tiêu dùng từng tiếc nuối khi thương hiệu Việt rơi vào tay nhà đầu tư ngoại, như trường hợp Sabeco hay Dược Hậu Giang, Diana… Tuy nhiên theo ông Tuấn, cảm xúc này không thay đổi thực tại rằng doanh nghiệp luôn phải ưu tiên mục tiêu tăng trưởng, nhất là trong một thị trường cạnh tranh ngày càng khốc liệt.

Dữ liệu: Grant Thornton – Đồ họa: N.KH.

Từ góc độ chuyên môn, ông Tuấn chỉ ra ba bài học đối với doanh nghiệp Việt.

Thứ nhất, doanh nghiệp thường chỉ nghĩ đến tái định vị khi gặp khó khăn, trong khi thời điểm ở đỉnh cao mới là lúc cần chủ động đổi mới để mở rộng tầm nhìn.

Thứ hai, nhiều doanh nghiệp Việt mạnh về sản xuất và phân phối nhưng còn thiếu hệ sinh thái, chưa đầu tư bài bản cho thiết kế, nghiên cứu phát triển, trải nghiệm thương hiệu và mô hình mở rộng ra thị trường quốc tế. Trong khi đó, các tập đoàn đa quốc gia có chuỗi giá trị hoàn chỉnh, giúp thương hiệu vươn xa hơn khi về cùng một hệ thống.

Thứ ba, M&A có thể được xem như sự kết hợp để tận dụng sức mạnh của nhau. Đối tác nước ngoài mang đến vốn, công nghệ và hệ sinh thái; còn doanh nghiệp Việt vẫn có thể gìn giữ tinh thần và giá trị cốt lõi để tiếp tục phát triển thương hiệu. Sabeco vẫn là Bia Sài Gòn, Thiên Long vẫn là Thiên Long. Vấn đề nằm ở cách vận hành và phát huy giá trị Việt trong một cấu trúc sở hữu mới.

TS Lê Duy Bình – Giám đốc Economica Việt Nam – cho rằng việc thu hút vốn từ nhà đầu tư chiến lược nước ngoài, nhất là thông qua các hình thức đầu tư gián tiếp, là điều bình thường trong bối cảnh dòng vốn toàn cầu dịch chuyển mạnh mẽ. Khi tham gia, các cổ đông ngoại không chỉ mang đến nguồn lực tài chính mà còn có thể chia sẻ công nghệ – yếu tố rất quan trọng ngay cả trong ngành tưởng chừng đơn giản như văn phòng phẩm, nơi những chi tiết nhỏ như đầu bút bi cũng đòi hỏi trình độ kỹ thuật cao.

TS Bình cũng nhấn mạnh không nên vội vã cho rằng việc chuyển nhượng cổ phần đồng nghĩa với “mất thương hiệu”. Có những thương vụ mà nhà đầu tư ngoại chỉ góp vốn nhưng không can dự vào điều hành, hoặc cam kết giữ nguyên và phát triển thương hiệu bản địa.

Sức khỏe tài chính “không tì vết”

Theo bảng cân đối kế toán hợp nhất quý 3-2025, tổng tài sản của Thiên Long đạt 3.792 tỉ đồng tại thời điểm cuối tháng 9-2025, tăng 13% so với đầu năm. Nợ phải trả ở mức 1.242 tỉ đồng, tăng 22%, song vẫn cho thấy mức đòn bẩy tương đối thấp, tài chính an toàn.

Vốn chủ sở hữu của doanh nghiệp đạt 2.550 tỉ đồng, trong đó lợi nhuận sau thuế chưa phân phối lên tới 1.047 tỉ đồng. Những con số này phản ánh cơ cấu tài chính an toàn, khi Thiên Long chủ yếu vận hành bằng vốn chủ sở hữu và duy trì mức nợ thấp hơn mặt bằng chung của ngành sản xuất.

Dữ liệu kết quả kinh doanh từ năm 2006 đến nay cũng cho thấy Thiên Long duy trì đà tăng trưởng liên tục, doanh thu và lợi nhuận trong năm 2024 đạt lần lượt 3.772 tỉ đồng và 460 tỉ đồng.

Ông Huỳnh Anh Huy, CFA, Giám đốc phân tích ngành của Chứng khoán Kafi, cho biết giá chuyển nhượng của thương vụ dự kiến khoảng 82.000 đồng/cổ phiếu, cao hơn 21% so với thị giá ngày 5-12, nên TLG có thể xuất hiện nhịp tăng ngắn hạn. Tuy nhiên về dài hạn, nhà đầu tư cần tiếp tục theo dõi sự ổn định trong vận hành và khả năng hòa nhập sau M&A, bởi các thương vụ lớn như Sabeco hay Nhựa Bình Minh đều từng trải qua giai đoạn tái cơ cấu trước khi bước vào chu kỳ tăng trưởng mới.

* Chuyên gia Dương Trung Hoa (bộ phận phân tích Chứng khoán Phú Hưng – PHS):

Sức ép từ hàng Trung Quốc giá rẻ

Thị trường văn phòng phẩm trở thành “miếng bánh hấp dẫn” đối với các nhà sản xuất trong khu vực Đông Nam Á. Song các thương hiệu Trung Quốc đang chiếm ưu thế về quy mô và giá thành, trong khi các doanh nghiệp Việt Nam như TLG tập trung vào năng lực R&D, sản phẩm chất lượng cao, thân thiện với môi trường.

Việc mở rộng thị trường sang các nhãn hàng riêng và các dòng sản phẩm mới với đặc tính sản phẩm khác biệt, có tính cạnh tranh cao mới là động lực tăng trưởng bền vững cho doanh nghiệp Việt Nam.

Đọc tiếp

Về trang Chủ đề

Nguồn: https://tuoitre.vn/dang-co-lai-doanh-nghiep-viet-van-ban-minh-20251207084246587.htm